今すぐ3万必要!3万借りたい時に

急いでいるなら「プロミス」土日も借りれる!

CMでもお馴染み!安心大手

三菱UFJフィナンシャル・グループのアコム

|

|||||||

|

アコムは三菱UFJフィナンシャル・グループです。 24時間土日も銀行振込可能※1 はじめてなら最大30日間金利0円 ▲ユーザ総合評価 星5つ 会社員・派遣・アルバイト・学生(20歳以上で安定した収入がある方であればご利用可能)※専業主婦不可 ※1 金融機関や申込時間帯により利用できない場合があります ・当サイトには広告が含まれます。 |

|||||||

今すぐ3万必要な時の対処法は、申し込みをいち早くする!ということに尽きます。

審査は申込み受付順に行われる為、申し込みが夜になってしまった場合でも、先に申し込みをしておけば、翌日に審査が早く進むので、 現金引き出しまでの時間が短縮されます。

※お申込み時間や審査によりご希望に添えない場合がございます。

【簡単】急いで3万円借りる流れ

例えば、給料日前の金欠時や、クレジットカードの支払い期限に間に合わないときなど、どうしてもお金を借りたいときに便利なのが、保証人不要&担保不要で最短1時間融資も可能な「大手銀行系の消費者金融カードローン」です。

3万円借りたときの金利について

3万借入する際に利息で損しない方法とは

・金利の影響を受けにくい少額借り入れをする

・余裕ができたらすぐに返済する

・振込手数料やATM利用手数料が無料のカードローンを選ぶ

3万円借りたときの金利一覧

例)1ヶ月(30日)借入した場合の金利

| 会社名/金利 | 1万円 | 2万円 | 3万円 | 10万円 |

|---|---|---|---|---|

| 三菱UFJ銀行 1.8% 〜 14.6% |

120円 | 240円 | 360円 | 1,200円 |

| プロミス 2.50%〜18.00% |

147円 | 295円 | 443円 | 1,479円 |

金利0円キャンペーンを活用する

プロミスの金利0円無利息サービスを利用する条件

・Web明細利用にする

・プロミスを初めてご利用の方

消費者金融のカードローン

一般的に、消費者金融は金利が高い認識がありますが、大手の場合は初めてお金を借りる方は無利息キャッシングなどもあり期間内に返済すれば実質金利0円での借入も可能です。

消費者金融カードローン<メリット>

・審査回答最短30分や最短1時間融資など即日融資が可能

・銀行審査に自信がない方に向いている

・初めてお金を借りる方は30日間金利0円などの無利息期間がある

・利息は日割り計算なので必要な分だけ支払える

・少額なら収入証明書の提出が不要ですぐに契約手続きできる

・少額融資でもスマホアプリが充実

・レディースキャッシングなど女性向けサービスも充実している

・銀行カードローンのように口座開設が不要

消費者金融カードローン<デメリット>

・総量規制の対象なので年収の3分の1を超える金額の借り入れができない

・銀行と比べて金利が高いので大口借入や長期借入には向いていない

・中小の消費者金融だとなんとなく不安

安心の大手消費者金融一覧

・SMBCコンシューマーファイナンスのプロミス

・三菱UFJフィナンシャル・グループのアコム

・SMBCグループのSMBCモビット

・東証一部上場のアイフル

銀行のカードローン

銀行カードローンの貸付高が急増し、返済能力を超えた過剰融資・多重債務が問題となっていることを受け、年々、審査が厳しくなっている銀行カードローン。

消費者金融と比較して低金利のため、長期借入や高額借入の際にはできれば銀行のカードローンで借り入れしたいところですが、審査&借入のハードルが高くなっている点に注意しましょう。

銀行カードローン<メリット>

・銀行ならではの安心感がある

SMBCグループ

銀行カードローン<デメリット>

・審査に時間がかかるため即日融資ができない

・カードローンの審査が厳しい(貸付金過剰なため金融庁からの通達により銀行から借り入れが厳しくなっている)

・無利息キャッシングサービスがない

・お金を借りるにあたって新規口座開設が必要な銀行が多い

3万円借りるなら銀行より大手消費者金融が良い理由とは

・申込から最短1時間融資と銀行より借入がスピーディー

・土曜日、日曜日、祝日(祭日)などの休日でも新規借入ができる

・銀行カードローン審査に自信がない人でも申し込みやすい

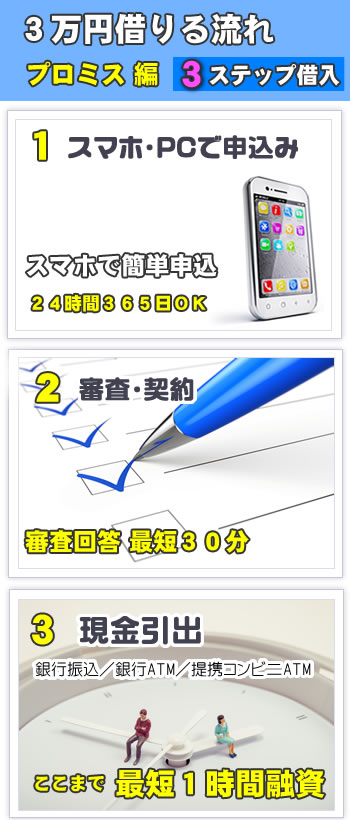

カードローン申し込みの流れ

(1)スマホやパソコンから24時間インターネット申し込み

(2)審査&回答

(3)契約&ATMですぐ借入

簡単3STEP!コンビニATMで現金引出OK

カードローン申込方法

・フリーダイヤルで来店不要の電話申込み

・ローンカード即日発行OKな自動契約機、無人契約機、ローン申込機から申込

・店頭窓口や店舗窓口での申し込み

・郵送申し込み

24時間OKのネット申込

【公式スマホアプリが便利】

スマートフォンをお持ちであれば、公式スマホアプリで本人確認書類や所得証明書をアップロード、指定口座への振込キャッシングとweb完結でネットでお金を借りる方法も人気です。

来店不要で公式スマホアプリなどでインターネット申込をしたあとに、審査回答を確認したうえで即日振込キャッシングをしても良いですし、自動契約機・無人契約機・ローン申込機で即日ローンカード発行をしてお金を借りることもできます。 インターネット申込なら自宅やコーヒーショップなどにいても気軽に申込みできることもあって、店頭まで足を運ぶ必要がない分、家族や会社・友達にバレないで申込みできます

お金の引き出し方法

ATMで3万円借りる

提携コンビニATMでお金を借りる操作方法

(1)提携コンビニATMや提携金融機関ATM(提携銀行ATM、提携会社ATM)に行く

(2)ローンカードを挿入する

(3)暗証番号を入力する

(4)借入を選択する

(5)借入金額を入力する

(6)お金の引き出し

※コンビニ キャッシングのやり方は操作ATMによって異なる場合がありますので、公式サイトで操作方法をご確認ください

振込キャッシングで3万借りる

振込キャッシングで今すぐ3万円借りる際の借入方法

(1)公式サイトの会員サービスや公式アプリから振込キャッシングの申し込みをする

(2)指定口座に振り込んでもらう

(3)ご自身の指定口座からお金を下す

※ネットキャッシングやオンラインキャッシングの場合には、受付時間によっては当日振込ではなく翌日振込となる場合がありますので、借入申込時間に注意してください

【即日振込キャッシング可能例】

プロミス:三井住友銀行やジャパンネット銀行をはじめとした、全国約200の金融機関で24時間365日土日・夜間でも振込みが可能です。

アコム:楽天銀行なら最短で受付完了から1分程度で振込可能

店頭窓口で3万円借りる

今すぐ3万円借りる理由

・お給料日前で3万円ほど生活費が足りない

・クレジットカードの引き落としのお金が間に合わない

・水道光熱費のお金が足りない

・会社や大学のサークルで飲み会に誘われてお金がない

・冠婚葬祭などで予想外の出費があったためお金が必要になった

・病気やけがで入院することになり医療費としてお金が必要

・ブランド品など買い物をしすぎて支払いに困っている

・出費が多く一時的にお金が足りない

・正社員じゃなくてもパートアルバイトでも借りれるお金の借り方を捜していた

・借りたお金を自由に使いたい(借入用途の制限をされると困る)

お金を借りる前に

不安がある場合は1人で悩まずに早めに身近な人や、国民生活センター、クレジットカウンセリング協会等に相談しましょう。

カードローン以外で3万円借りる方法

・個人間融資掲示板でお金を借りる

・親兄妹などの家族や友人知人からお金を借りる

・恋人からお金を借りる

・会社からお金を借りる

・質屋からお金を借りる

・警察からお金を借りる

・転売で3万稼ぐ

・その他のお金を借りる方法まとめ

クレジットカードのキャッシング機能で3万円借りる方法とは

お手持ちのクレジットカードにキャッシング機能が付帯されている場合には、クレカキャッシングでお金を借りることができます。

クレジットカードの基本機能はショッピング機能なので、すべてのクレカにあらかじめキャッシング機能が付帯されているとは言えず、

このクレジットカードのキャッシング機能は新規でクレジットカードを申し込む際に、追加サービスとしてキャッシング機能の利用を申し込むことによってキャッシング枠が用意されます。

このキャッシング枠の範囲内でお金を借りることができるので、3万円くらいの少額であればクレカキャッシング枠で十分賄えそうです。

ただし、あらかじめキャッシング機能を付帯していない場合には、別途、キャッシング審査が必要となり実際にお金を借りるまでに時間がかかってしまうので、お金借りるまでに時間がかかってしまいます。

クレジットカードのキャッシング機能を利用して3万円を借りる手順は、次の通りです。

1. キャッシング枠を確認する

まず、クレジットカードにキャッシング枠が設定されているか確認しましょう。

キャッシング枠は、カード契約時に設定されている場合が多いですが、設定がない場合はカード会社に申請する必要があります。

また、利用限度額も確認し、3万円の枠が残っているかチェックします。

2. ATMでのキャッシング

キャッシングは、銀行やコンビニのATMから簡単に行えます。

ポイント

3. ネットバンキングでのキャッシング

一部のカード会社では、ネットバンキングや専用アプリからキャッシングを申し込むことができます。

4. 利息と返済について

キャッシングには通常、利用日数に応じた利息がかかります。利息は借入額や返済期間により異なりますが、一般的に年利10?18%ほどです。できるだけ早く返済することで、支払う利息を抑えられます。

5. 返済方法の確認

返済は、以下のいずれかの方法で行います。

リボ払い

一括返済

クレジットカードのキャッシングは手軽ですが、利息が高めなので計画的に利用するよう心がけましょう。

即日融資で3万借りるコツ

超最短で即日借入するポイント

・審査スピードが速い業者を選ぶ

・融資速度が早くスピーディーな業者を選ぶ

・審査対応時間が長い会社を選ぶ

・土日祝日休日でも振込キャッシングを行っているカードローンを選ぶ

・お金を引き出せる提携コンビニATMが多いカードローンを選ぶ

審査に通りやすくするコツ

初めてカードローン契約をされる方が即日融資でお金を借りるコツとしては、借入希望額を少額に抑えることにあります。

【借入希望額を少額に抑える】

借入限度額が高くなればなるほど審査も慎重になり、審査自体にも時間がかかりますし、借入希望額が多いと審査に落ちてしまう可能性も高くなります。 お金を即日借りたいときに、即日 1万希望、キャッシングで二 万借りたい、今すぐに3万円借りたいといったように借入希望額が少額の場合は、審査にも通りやすいので、まずは必要な分だけ借入希望を出しましょう!【借入実績をつけて増額する】

お金を借りた後に返済日にしっかりと返済をして、コンスタントに借入実績を積み上げていくことで、後々、借入限度額の増額の相談をすることができます。 すぐ キャッシングしたいのであればなおのこと、はじめから高額な借入希望額を申し出るのではなく、まずは必要な金額からスタートして、徐々に借入可能額をあげていくことで、まずは審査に通りやすくなります。今すぐに3万円借りる方法まとめ

・即日借入のポイントは審査速度と融資スピードが早くスピーディーな業者を選ぶこと

・即日融資希望なら銀行系大手消費者金融カードローンがベスト

・プロミスやアコムなら審査回答最短30分や申込から最短1時間融資など即日借入OK

・大手消費者金融の初回30日金利0円キャンペーンで無利息キャッシング

一時期的にお金を借りる方法【10選】

一時的にお金を借りる方法には、いくつかの手段がありますが、各手段にはメリットとリスクがあるため、自分の状況に合わせて適切な方法を選ぶことが大切です。以下に代表的な方法を10つ紹介します。

1. 消費者金融のカードローン

2. 銀行のカードローン

3. クレジットカードのキャッシング枠

4. 生命保険の契約者貸付

5. 質屋

6. 親や友人からの借入

7. 社会福祉協議会の緊急小口資金貸付

8. 自治体の生活福祉資金

9. ネットオークションやフリマアプリでの不用品売却

10. クラウドファンディングや借入型クラウドファンディング

これらの方法を選ぶ際には、返済計画や金利、信用情報への影響などを考慮し、自分に適した方法を選ぶようにしましょう。

最短でお金を稼ぐ方法【10選】

最短でお金を稼ぐ方法には、比較的すぐに収入を得やすい手段がいくつかあります。短期的な方法として、以下の10個のアイデアを紹介します。

1. フリマアプリで不用品を売る

2. 日払い・即日払いのアルバイト

3. Uber Eatsや出前館の配達

4. アンケートモニターやポイントサイト

5. クラウドソーシング

6. 投げ銭アプリやライブ配信

7. ハンドメイド作品の販売

8. 家事代行やベビーシッターの単発業務

9. オンラインカジノやスロット(自己責任で)

10. 車や部屋のシェアリング

自分の持ち物を担保にして3万円作る方法【10選】

持ち物を担保にしてお金を借りる方法には、さまざまな選択肢があります。ここでは、代表的な10パターンを紹介します。

1. 質屋

質屋に宝石やブランド品などの持ち物を預けてお金を借ります。返済期限内に元金と利息を支払えば、持ち物を取り戻すことができます。

2. 不動産担保ローン

土地や住宅を担保にして金融機関から借入れを行います。不動産が担保なので、比較的大きな金額の借入が可能です。返済できない場合、担保にした不動産を失うリスクがあります。

3. 車担保ローン

車を担保にしてお金を借りる方法で、所有権を一時的に金融機関に移し、返済完了後に戻る仕組みです。車を使いながら借入れできる場合もありますが、返済できなければ車を手放すことになります。

4. 保険解約返戻金の利用

生命保険に加入している場合、解約返戻金を担保にして保険会社から貸付を受けられることがあります。返済しないと保険の解約返戻金が減少するリスクがありますが、一般的に利率が低めです。

5. 株式・証券担保ローン

株式や投資信託などを担保にして証券会社や金融機関から借りる方法です。株価が下落した場合には追加の担保が必要になることもありますが、資産を現金化せずに資金調達が可能です。

6. 貴金属担保ローン

金やプラチナなどの貴金属を担保にして現金を借りる方法です。特に金は価値が安定しているため、担保として利用されることが多いです。

7. 骨董品担保ローン

アンティーク家具や美術品、骨董品などを担保にしてお金を借りる方法です。質屋や専門の金融機関が対応していることが多く、専門の鑑定士による査定が必要になります。

8. クレジットカードのキャッシング枠(例外的なケース)

厳密には「担保」とは異なりますが、クレジットカードのキャッシング枠も「信用」という形での担保に近い方法です。金融機関によっては、キャッシングを自己の担保価値として利用できる場合もあります。

9. 農機具や機械担保ローン

農業機械や高価な機械設備を担保にして借りる方法です。農業や製造業向けの専門金融機関が提供していることが多く、設備を活用しながら借入れできます。

10. 借金の連帯保証人を立てる

これは「担保」とは少し異なりますが、借入を行う際に連帯保証人を立てる方法です。保証人がいることで金融機関からの信用が得られ、借入れがスムーズになる場合があります。

これらの方法にはそれぞれメリットとデメリットがあるため、自分の状況や返済能力に合わせて最適な方法を選ぶことが重要です。

返済を遅らせる!カードローンの返済日を変更する方法

カードローンの返済日を変更するには、以下の手順を踏むとスムーズに進められます。ただし、カードローンの発行会社や契約内容によって対応が異なる場合があるため、基本的な流れと注意点を紹介します。

1. カードローン会社に連絡する

まず、返済日を変更したい旨をカードローン会社に伝える必要があります。変更手続きは、カスタマーサポートやコールセンター、またはオンラインチャットなどのサポート窓口で行われることが多いです。

2. 必要書類の確認と提出

返済日変更の際に、必要な書類の提出が求められる場合があります。例えば、身分証明書や収入証明書などが必要なこともあるため、事前に何が必要か確認しましょう。

3. 返済日変更の条件を確認する

一部のカードローン会社では、返済日を変更できる条件が定められていることがあります。たとえば、契約期間中に一度のみ変更可能であったり、毎月の返済日が変更される際に追加の手数料が発生する場合もあります。また、引き落とし日と給料日が近いなど、会社が指定する特定の条件でのみ変更できるケースもあります。

4. 変更手数料の有無を確認する

一部のカードローン会社では、返済日を変更する際に手数料が発生することがあります。事前に確認し、もし発生する場合はそれを支払う必要があります。

5. 返済日が変更されたか確認する

返済日が無事に変更されると、多くの会社ではメールや書面で通知が届きます。次回返済日や返済スケジュールを確認し、間違いがないか必ずチェックしましょう。

注意点

返済日の変更回数制限

変更手続きの締切日

支払計画の見直し

返済日変更は、生活の状況に合わせて行うことで返済負担を減らしやすくなる有効な手段です。

固定費の支払いを遅らせる【6選】

支払い日を遅らせることができる固定費には、次のようなものがありますが、遅延によるリスクや影響もあるため、慎重に行う必要があります。基本的に支払い日の変更や延滞は、事前に連絡を行うことが大切です。

1. 家賃

遅らせる方法

・事前に大家さんや管理会社に連絡し、支払日を遅らせてもらえるか交渉します。短期間の延滞であれば対応してもらえることがあります。

・支払日変更の際に、「翌月の支払日を前倒しにする」などの条件がつく場合があるので、必ず契約内容を確認しましょう。

注意点

・家賃の支払いが遅れると延滞金が発生する場合があります。また、長期間の延滞は契約解除のリスクもあるため、事前相談が重要です。

2. 水道・電気・ガス

遅らせる方法

・電力会社や水道局、ガス会社に連絡を入れて相談します。多くの場合、短期的な延滞であれば支払猶予を認めてくれることがあり、分割払いの提案も可能な場合があります。

・インターネットや専用アプリを利用して、支払い猶予を申請できる場合もあります。

注意点

・生活に欠かせないライフラインであり、長期延滞すると供給停止のリスクがあります。必ず事前に相談し、必要最低限の支払額がある場合は確認しましょう。

3. クレジットカードの利用代金

遅らせる方法

・カード会社に連絡し、支払い日の変更や分割払い、リボ払いへの変更が可能か相談します。

・一部のカード会社では、支払い期日を翌月に変更したり、分割払いを選ぶことで実質的に支払いを延長できます。

注意点

・支払日を延ばす際に利息や手数料がかかる場合があります。また、延滞すると信用情報に影響が出る可能性があるため注意が必要です。・

4. 携帯電話・インターネット料金

遅らせる方法

・通信会社のカスタマーサポートに連絡し、支払い期日の猶予を依頼します。一定の条件下で延滞対応や分割払いが認められることがあります。

注意点

・長期間延滞すると、利用停止になることがあります。延滞金が発生する場合もあるので、支払計画を確認したうえでの相談が望ましいです。

5. NHK受信料

遅らせる方法

・NHK受信料の支払いは、事前に連絡することで一時的に支払いを遅らせることができる場合があります。支払いプランの変更や分割払いを交渉することも可能です。

注意点

・延滞金が発生する可能性があります。また、長期間の延滞には特定の手続きが必要になる場合があるため、早めの相談をおすすめします。

6. 保険料(生命保険・自動車保険など)

遅らせる方法

・保険会社に連絡し、支払期日の延長や、契約内容の見直しについて相談します。猶予期間の設定や支払い日変更を認めてくれるケースが多いです。

注意点

・保険料の支払いが一定期間遅れると、保険契約が失効してしまう場合があります。契約が失効しないように、事前に支払方法について相談しましょう。

まとめ

また、遅延が頻繁にあると信用情報に影響が出たり、契約解除となるリスクもあるため、支払い計画の見直しや専門家への相談も併用するとよいでしょう。

おまとめローンを利用して借金を1本化する

複数の借金があると返済額や返済日がそれぞれ異なるため、管理が煩雑になり、金利負担が増えることがあります。おまとめローンを利用することで、借金を一本化し、返済負担の軽減を目指すことができます。

おまとめローンの特徴とメリット

金利の引き下げ

・複数の借入の中には高金利のものもあるため、おまとめローンを利用して低金利のローンに一本化すると、総支払額を減らせる可能性があります。

返済管理の簡便化

・返済先が一つになるため、毎月の返済日や返済額の管理が楽になります。これにより返済忘れを防ぎ、滞納のリスクが減ります。

返済期間の調整

・おまとめローンでは、返済期間を延ばして毎月の返済額を減らすことで、返済計画を無理のない範囲で見直すことが可能です。

おまとめローンの種類

銀行系おまとめローン

・銀行が提供するローンは金利が比較的低い傾向がありますが、審査が厳しい場合もあります。安定した収入や信用情報が求められることが多いです。

消費者金融系おまとめローン

・消費者金融でもおまとめローンを提供していることがあり、銀行系より審査が通りやすい傾向がありますが、金利はやや高めです。

おまとめローンの利用手順

現状の把握

・借入残高や利息、返済期日などを確認し、現在の返済状況を把握します。

ローンの比較・選択

・おまとめローンを提供している金融機関の金利や条件を比較し、適切なローンを選びます。

申込み

・選択した金融機関におまとめローンを申し込み、必要書類(身分証明書や収入証明書など)を提出します。

審査

・おまとめローンの審査が行われ、結果が通知されます。審査が通過すると、融資が実行されます。

返済開始

・借り入れが一本化され、月々の返済が新しいおまとめローンに対して行われます。

おまとめローンの注意点

審査基準の高さ

・特に銀行系おまとめローンでは審査が厳しい場合があり、信用情報や収入状況によっては審査に通らないこともあります。

返済期間の延長による総支払額の増加

・返済期間が長くなると、毎月の返済額は減少するものの、総支払額が増える可能性があるため、計画的な利用が求められます。

借り入れ過ぎに注意

・おまとめローンを利用して返済負担が軽減されたとしても、新たに借り入れを増やすと再び返済困難になるリスクがあるため、慎重な資金管理が必要です。

まとめ

生活保護

生活保護の目的

生活保護の種類

生活保護は、個々の状況に応じて、以下の8つの扶助(支援)に分かれます。

生活扶助

日常生活に必要な費用を支援。食費や衣料費、光熱費などが対象。

住宅扶助

住居にかかる家賃や敷金、礼金などを支援。

医療扶助

必要な医療費を支援。医療機関の受診費用、薬代、入院費用などが含まれます。

介護扶助

要介護者に対する介護サービス費用を支援。

教育扶助

義務教育の児童・生徒に対する教育費用を支援。学用品や給食費などが含まれます。

出産扶助

妊娠・出産にかかる費用を支援。

生業扶助

就労に向けた支援や生活再建のための支援を行います。

葬祭扶助

家族が亡くなった際の葬祭費用を支援。

生活保護の申請条件

生活保護の申請手続きは、以下の通りです。

福祉事務所に相談・申請

まずは、居住地の福祉事務所に相談に行きます。窓口で申請の意思を伝え、必要書類を提出します。

資産・収入の調査

福祉事務所が、申請者の収入や資産を調査し、申請の可否を判断します。

生活保護の決定

生活保護が認められた場合、扶助の種類や金額が決定され、申請者に通知されます。認められなかった場合は、その理由が説明されます。

生活保護の注意点

受給者の義務

生活保護を受給する人には、支給される生活費を正しく活用し、できる限り自立を目指す義務があります。また、収入や資産に変化があった場合は、福祉事務所に報告する必要があります。

返済の必要がない

生活保護は返済が必要な支援ではありません。これは、日本国憲法に基づく生活の権利を保障するための支援だからです。

不正受給の禁止

収入を偽ったり、資産を隠したりして不正に受給すると、罰則が科される場合があります。

生活保護の終了

生活保護は最低限の生活を保障する大切な制度であり、自立を支援しながら生活の立て直しを図るための支えとなります。

任意整理とは

裁判所を通さずに行えるため、自己破産や個人再生などの法的手続きと異なり、比較的簡便に行えるのが特徴です。

任意整理の主なポイント

利息や遅延損害金の減額・免除

任意整理では、利息や遅延損害金の減額または免除が行われることが多く、元本(借りた金額)を分割して返済していくという形が取られます。これにより、月々の返済額を減らし、無理のない範囲での返済が可能になります。

将来利息のカット

任意整理の交渉により、今後発生する利息をカットできる場合があり、返済額が減少します。

返済スケジュールの変更

交渉によっては、返済期間を延長したり、毎月の返済額を調整したりすることが可能です。これにより、生活に無理のない範囲で借金を返済する計画が立てられます。

任意整理の流れ

専門家への相談

弁護士や司法書士に相談し、借金の全体像を把握します。返済が可能かどうか、任意整理が適しているかの判断もこの段階で行います。

債権者との交渉開始

依頼を受けた弁護士や司法書士が債権者と直接交渉し、利息のカットや返済スケジュールの調整を求めます。この交渉期間中は、取り立てが一時停止される場合が多いです。

和解契約の締結

双方の合意が得られた場合、和解契約が結ばれ、決められた返済額を指定期間内に返済していくことになります。

返済開始

和解に基づいて返済を進めます。弁護士や司法書士に相談することで、直接債権者とやり取りをせずに済むため、心理的な負担も軽減されます。

任意整理のメリットとデメリット

メリット

手続きが比較的簡単

裁判所を介さずに行えるため、負担が軽く、短期間で解決できる場合が多いです。

生活の立て直しがしやすい

月々の返済額が抑えられるため、生活を立て直しながら返済することが可能です。

信用情報への影響が少ない

自己破産や個人再生と比べると信用情報への影響は少ないですが、記録には残るため、一定期間は新たな借入れが難しくなります。

デメリット

元本は減額されない

通常、元本自体の減額は行われないため、大きな借入れがある場合は返済が難しいケースもあります。

一部の債務が対象

任意整理では特定の借入れのみを整理することも可能ですが、金融機関によっては、全ての借入れに対する任意整理が必要とされる場合もあります。

信用情報への影響が少ない

自己破産や個人再生と比べると信用情報への影響は少ないですが、記録には残るため、一定期間は新たな借入れが難しくなります。

任意整理は、生活の立て直しをしながら借金返済を目指す方法として有効な選択肢ですが、実行する際には専門家に相談し、自分の返済能力や生活状況に合ったプランを立てることが大切です。

闇金・悪質業者から借りてはいけない理由

闇金業者の高金利や違法な取立ては、利用者の生活に大きな負担をかけ、返済困難に陥ることが多いです。

違法な金利

過激な取立て

法律による罰則

闇金業者の勧誘手口

「即日融資」「無審査」「ブラック歓迎」などの魅力的な言葉

SNSやインターネット広告

電話やメールでの勧誘

低利息を装うが、実際は高利息

もしも闇金や悪質業者からの勧誘を受けたり、既に借りてしまって困っている場合には、法律事務所や消費者センターに相談することが重要です。

闇金・悪質業者が勧誘するときのセリフを10パターン

即日融資可能です!他で断られた方でも問題ありません。

審査なし、ブラックでも大丈夫です!

今なら初回無料で利用できます。

金利は他社よりも低く設定しています。

今すぐにでも振り込み可能です!

他の方には絶対に知られません。プライバシーは守ります。

返済は月に〇円だけで大丈夫です!

保証人も担保も不要です!

生活費や支払いでお困りの方には最適なプランです。

返済が厳しくなった場合は柔軟に対応します。

注意点とリスク

もしもこのようなセリフで勧誘された場合は、慎重に対応し、違法業者の可能性があるため借りないことが賢明です。

クレジットカード現金化の具体的な仕組み

1. 買取式

仕組み

この方法では、クレジットカードのショッピング枠を利用して現金化を行います。

たとえば、現金化業者が指定する商品(主に金券、家電、宝飾品など)をカードで購入し、その商品を現金化業者に買い取ってもらうことで現金を得る仕組みです。

メリットとデメリット

メリット

手続きが比較的簡単で、現金化率(手元に残る割合)が高い場合が多いです。デメリット

カード会社に現金化が発覚するリスクが高く、ショッピング利用規約に違反するため、カードの利用停止や契約解除になる可能性があります。2. キャッシュバック式

仕組み

キャッシュバック式では、現金化業者から特定の商品(主に価値のない商品やサービス)をクレジットカードで購入すると、一定額のキャッシュバックが利用者に支払われるという形式です。

たとえば、100,000円のサービスをカードで購入した場合、キャッシュバックとして80,000円が支払われるなどの形をとります。

メリットとデメリット

メリット

表面上は「購入」行為なので、買取式に比べてカード会社からの発覚リスクが若干低いとされています。デメリット

キャッシュバック率が買取式より低いことが多く、手元に残る金額が少なくなります。また、違法業者によって非常に高額な手数料がかかることもあります。3. 金券類の購入・転売方式

仕組み

金券ショップや質屋で換金性の高い商品券やギフト券を購入し、それを別の店舗やオンラインで売却して現金を得る方法です。

これは業者を通さないため、完全に自分で行う形式ですが、同じくカード規約違反となります。

メリットとデメリット

メリット

現金化業者を通さないため、手数料が少なくなる場合があります。デメリット

一般的に、金券やギフト券は額面より低い価格でしか買い取ってもらえないため、実際に得られる現金は少なくなります。また、複数回繰り返すとカード会社に現金化行為とみなされるリスクが高まります。4. ECサイト経由方式

仕組み

ECサイトやネットオークションで高額商品を購入し、それを個人間取引や買い取り業者に売却する方法です。例えば、人気のある電子機器を購入し、そのまま売却するという形をとります。

メリットとデメリット

メリット

比較的高い換金率を期待できる場合があるため、手元に残る金額が増える可能性があります。デメリット

時間がかかるうえ、手数料や売却額が変動しやすいため、想定していた金額が手元に入らないリスクがあります。また、こちらもカード会社に現金化行為と見なされるリスクが高いです。5. 架空請求式(悪質な業者が使用)

仕組み

悪質な業者が行う方法で、購入したことにして架空の商品やサービスに対して支払を行わせ、現金をキャッシュバックとして受け取る方法です。この手法は、特に業者が不明瞭な場合や、詳細が記載されていないサービスの場合に発生します。

メリットとデメリット

メリット

特になし。デメリット

違法行為であり、利用者も犯罪行為に巻き込まれる可能性が高いため、絶対に利用しないようにするべきです。注意点とリスク

**

クレジットカード現金化は違法なのか?

クレジットカード現金化は、以下の理由で推奨されない行為です。

クレジットカード現金化とは、クレジットカードのショッピング枠を利用して物品を購入し、その購入品を現金化業者や質屋で売却することで、現金を得る行為です。また、現金化業者が法外な手数料を請求するケースや、違法行為に巻き込まれる可能性もあるため、安全面・法的リスクの観点から、利用は避けるべきです。

カード規約違反

多くのクレジットカード会社は現金化を禁止しており、現金化が発覚するとカードの利用停止や契約解除のリスクがあります。

また、利用者の信用情報に影響を及ぼし、将来的なローンやクレジットカードの利用が難しくなる可能性もあります。

法律上の問題

クレジットカード現金化自体は直接的に法律違反と定められているわけではありませんが、悪質な業者が関わることが多く、犯罪に巻き込まれるリスクが存在します。

特に、業者側が高額な手数料を請求するケースや、返済の負担が増える場合があり、結果的に利用者が多重債務に陥ることもあります。

高リスク

現金化業者は違法な利息を取ることがあるため、借入よりも高いコストがかかる場合があり、最悪の場合は返済不能に陥ることもあります。

クレジットカード現金化を避けるべき理由

クレジットカード現金化は、上記のようにリスクやデメリットが非常に大きいため、基本的には避けるべきです。

万が一、緊急の資金が必要な場合には、まずは金融機関のローンや公的支援など、合法かつ安全な方法を検討することが重要です。

自己破産をしても3万円借りれるのか?

自己破産をすると信用情報にその記録が登録され、金融機関やクレジットカード会社の審査に影響を与えるためです。 以下に、自己破産後の借入れについてのポイントを説明します。

自己破産後の信用情報について

自己破産の記録は信用情報機関に登録され、通常は5〜10年間保持されます。この期間中はクレジットカードの新規発行やローンの審査が厳しく、キャッシング機能を利用できる可能性が低くなります。

3万円を借りるための方法

自己破産後であっても、次のような手段で一時的な資金調達が可能な場合もあります。

親族や友人からの借入れ

信用情報が関係しないため、親しい人から短期間の借入れを頼む方法です。ただし、人間関係に影響が出ることがあるので慎重に検討してください。

自治体や福祉協議会の支援制度

生活が困窮している場合、各自治体や社会福祉協議会が提供する「緊急小口資金貸付」などの支援制度を利用できる場合があります。これらは無利子や低金利で借入れが可能です。

新たなクレジットの申請は数年待つ

信用情報が回復するまでに時間がかかりますが、自己破産の記録が抹消された後に、少額のクレジットカードを利用して信用を再構築し、キャッシング枠の利用を目指す方法もあります。

自己破産後の資金調達における注意点

自己破産後は、返済不能な状況に再び陥らないよう、借入れは慎重に行うことが大切です。

また、無理に新たな借入れをしないで済むよう、自治体の福祉サービスや公的支援制度などを活用して生活の安定を図ることも有効です。

自己破産の仕組み

自己破産の流れ

相談・準備

弁護士や司法書士に相談し、自己破産の申請準備を行います。必要書類の作成や債務整理の計画を進めます。

裁判所への申立て

管轄の地方裁判所に対し、自己破産を申立てます。

破産手続開始決定

管轄の地方裁判所に対し、自己破産を申立てます。

財産の調査・換価

一部の財産(車や不動産など)を売却し、債権者に配当します。

免責審査

免責(借金の免除)が適用されるかどうかを裁判所が判断します。

免責決定

裁判所が免責決定を下すと、借金が法的に免除されます。

自己破産のメリットとデメリット

メリット

借金の返済義務がなくなる

法的保護

デメリット

信用情報への影響

職業制限

財産の処分

社会的な影響

自己破産できないケース

自己破産が認められないケースもあります。たとえば、浪費やギャンブルによって生じた借金は免責不許可となることが多く、借金の原因や過去の破産歴によっては、裁判所が免責を認めないことがあります。また、財産が多くある場合には「個人再生」や「任意整理」など、他の債務整理方法が適用されることもあります。

自己破産の影響と再スタート

自己破産は大きな影響を伴いますが、借金から解放され、新しい経済生活を再スタートするための方法です。

借金が返済できなくなる原因10選

これらは、生活の状況や個人の金銭管理に関わるものが多く、事前に対策を立てることで借金を避けられる場合もあります。

1. 生活費の不足

収入が生活費を上回らない場合、生活費の不足を補うために借金をするケースがよくあります。

特に収入が不安定な場合、月末に生活費が足りなくなり、キャッシングやカードローンに頼ることが多いです。

2. 突然の病気やケガによる医療費

急な病気やケガで医療費が発生し、それをカバーするために借金をすることもあります。

健康保険や医療保険がない、もしくは足りない場合、医療費が大きな負担になりやすいです。

3. ギャンブルや浪費癖

パチンコ、競馬、カジノなどのギャンブルや、買い物依存症による浪費が原因で借金をするケースも多く、 特にギャンブルによる借金は大きく膨らむことが多いです。

4. 教育費や養育費

子どもの教育費(学費、教材費、塾代など)が高額になる場合、教育ローンや奨学金に頼らざるを得ない場合があります。

特に複数の子どもを持つ家庭では、教育費の負担が大きく、借金が必要になることがあります。

5. 収入の減少や失業

勤務先の業績悪化による収入減少や失業が原因で、生活費やローン返済のために借金をするケースも多いです。

収入が減ってしまうと、生活を維持するために借入が増えやすくなります。

6. 結婚や出産などのライフイベント

結婚や出産は喜ばしいことですが、費用がかさむイベントでもあります。

特に結婚式や新居の準備などは大きな出費になるため、貯金が足りない場合にはローンを組むこともあります。

7. 住宅購入やリフォーム費用

住宅購入やリフォームなど、大きな出費が必要な際に住宅ローンやリフォームローンを組むことが一般的です。

住宅ローンは長期にわたる支払いになるため、計画的な返済が必要です。

8. 事業の失敗や運転資金不足

自営業やフリーランスの場合、事業の失敗や資金繰りの悪化が原因で借金を抱えることもあります。

売上が不安定な業種では、運転資金としてキャッシングやカードローンに頼らざるを得ない場合が多いです。

9. 交際費や冠婚葬祭の費用

友人や親戚の冠婚葬祭などのイベントに伴う出費が重なる場合、急な出費を賄うために借入が必要になることがあります。

冠婚葬祭は予期できないことも多く、支出がかさむケースがあります。

10. 不測の自然災害や事故による修繕費

自然災害や事故で自宅や車などが損傷し、その修繕費が必要になる場合も、急な出費を補うために借金をすることがあります。

特に保険がない場合には、全額を自己負担しなければならず、借入が必要になることがあります。

今すぐ3万円稼ぐ方法を【20選】

1. フリマアプリで不要品を売却する

2. アンケートサイトでポイントを貯め、現金化する

3. コンビニや飲食店の日払いアルバイトに応募する

4. 友人や家族に手伝いを頼まれ、報酬をもらう

5. スマホアプリのタスクで報酬を得る

6. 自分のスキルをクラウドソーシングで提供する

7. せどりや転売で利益を得る

8. 写真や動画を販売するサイトで販売

9. アフィリエイトで報酬を得る

10. UberEatsや出前館でデリバリー配達

11. ポイントサイトでキャンペーンに参加

12. 知人からの短期貸出品で収入を得る

13. 自宅で不用品を売るガレージセールを開催

14. 手作り品を販売する

15. 動画配信サービスで収益化

16. スポット清掃や軽作業のアルバイト

17. スキルシェアサイトでオンライン講座を開く

18. 車やバイクをレンタルサービスに出す

19. パートナー企業のアンバサダーとして活動

20. SNSのフォロワー増加でインフルエンサー活動

3万円足りない時の金策

1. 身近な家族や友人に相談して借りる

2. クレジットカードのキャッシング枠を利用する

3. 金融機関の少額ローンを申し込む

4. 即日現金化が可能な消費者金融を利用する

5. 支払いの延長交渉をする

6. 中古品をリサイクルショップで売却する

7. ネットでフリマに出品する

8. 自動車保険の見直しで資金を捻出する

9. 収入の一部を前借りする

10. 日雇いや短期バイトを活用する

国の制度を利用してお金を借りる方法

国の制度には、「緊急小口資金貸付制度」や「総合支援資金貸付制度」などがあります。

これらは生活困窮者を支援する制度で、市区町村の社会福祉協議会で申請が可能です。

各制度には利用条件がありますので、事前に確認してください。

後払い審査なしで3万円借りれるところはどこですか?

基本的に審査がない貸付はリスクが高く、推奨されません。

後払い系のサービスを提供する一部のオンラインサイトもありますが、利用には慎重な検討が必要です。

独自審査をしている中小消費者金融

中小消費者金融の中には、独自の審査基準で融資を行っている企業が多くあります。

例えば、地域に根ざした信用保証協会と連携した金融機関や、消費者の信用情報を柔軟に評価する企業が該当します。

具体的な例としては、日本ファイナンス、アローなどが知られています。

日雇いのタイミーはどんな仕事があるのですか?

タイミーでは、即日勤務が可能な多様な仕事が提供されています。

代表的な仕事には、飲食店の接客や清掃、イベント会場の設営、工場での軽作業などがあります。

タイミーのアプリを使うことで、その日に必要なだけ働くことが可能です。

「給料ファクタリング」の解説

給料ファクタリングとは、自分が働いて得た給料を第三者に売却し、その対価を前もって受け取る方法です。

これは、給料日を待たずに現金を受け取る手段として使われることがありますが、金利や手数料が高額になることもあるため注意が必要です。